10 infos à connaitre sur la plus-value immobilière

Vous avez vendu un bien immobilier et avez réalisé une plus-value immobilière ?

Comment éviter de payer de la plus-value sur l'immobilier ?

Quel délai pour ne pas payer de plus-value ?

Voici tous nos conseils pour la réduire ou la supprimer.

1 – Comment calculer une plus value immobilière ?

Pour connaitre le montant de votre plus-value immobilière, vous devrez effectuer l’opération suivante :

Prix de vente - Prix d'achat.

Exemple :

Vous avez acheté un bien immobilier 200 000 Euros, si vous le vendez 250 000 Euros vous avez réalisé une plus-value immobilière de 50 000 Euros.

En revanche si vous revendez cette maison 150 000 Euros, vous réalisez une moins-value de 50 000 Euros.

Le prix de vente sera indiqué dans l’acte de vente.

De manière à réduire le montant de la plus-value immobilière, à ce prix d’achat, vous pourrez déduire les frais de vente suivants :

- La commission de vente

- Les certifications et les diagnostics techniques obligatoires

- Les indemnités d’éviction versées au locataire sortant

- Les frais de mainlevée d’hypothèque

- Les honoraires d’architecte

- La TVA

Le prix d’achat sera indiqué dans votre titre de propriété initial.

De manière aussi à réduire la plus-value immobilière, ce prix d'achat pourra être augmenté :

- Des frais d’enregistrement (fais de notaires) vous pourrez déclarer une somme réelle ou alors appliquer un forfait de 7,5 %

- Si le bien est détenu depuis plus de cinq ans : Les factures des travaux de gros œuvres, agrandissement, amélioration, reconstruction, ou appliquer un forfait de 15 % du prix d’achat

- Ou encore des frais de voieries tels qu’un raccordement au tout à l’égout obligatoire, par exemple

2 – Les cas d’exonération de la Plus-value immobilière

Vous serez totalement exonérés d’impôt sur la plus-value immobilière dans le cas où le bien vendu sera considéré comme votre résidence principale.

Est considéré comme une résidence principale, le logement dans lequel vous vivez habituellement et celui que vous occupiez le 31 décembre de l’année avant réception de votre plus-value immobilière.

Si vous êtes mariés ou pacsés vous pourrez occuper chacun une résidence principale différente, sous conditions valables bien sûr.

Si le bien vendu n'est pas votre résidence principale vous pourrez aussi être exonérés de taxe sur la plus-value immobilière dans les cas suivants :

- Vous vous engagez à réutiliser l’argent de la vente pour acheter ou faire construire votre habitation principale dans un délai de deux ans maximum

- Vous n’avez pas été propriétaires de votre résidence principale depuis quatre ans

- Vous êtes propriétaires du bien vendu depuis plus de trente ans

- Le prix de vente est inférieur à quinze mille euros

- Réorganisation foncière imposée par les pouvoirs publics

Vous serez aussi exonérés de la taxe sur la plus-value immobilière si :

- Vous percevez une pension vieillesse

- Vous êtes en possession d’une Carte de Mobilité Inclusion (CMI)

- Vous vivez dans un établissement d’accueil de personnes âgées ou handicapées

- Vous ne résidez pas en France

Enfin vous serez aussi exonérés si vous vendez à :

- Un organisme à caractère social

- Un particulier s’engageant à destiner le bien à de la location à caractère social

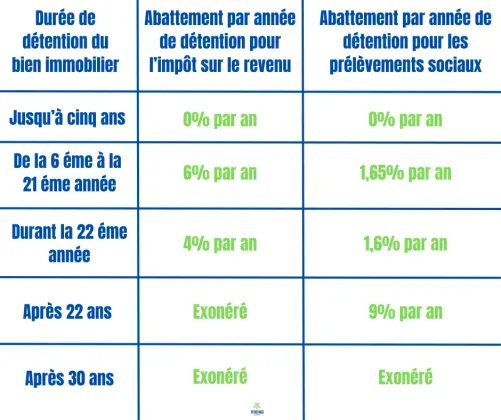

3 – Les abattements de la Plus-value immobilière

La taxe sur la plus-value immobilière se paie en deux temps :

- Une première partie déclarée en revenu, donc payable avec l’impôt sur le revenu

- La deuxième partie déclarée sous forme de prélèvements sociaux, ce montant est payable au moment de la vente, par le notaire

Après déduction des frais de vente et d’achat vous pourrez encore appliquer un abattement.

Ce dernier dépendra du temps durant lequel vous avez été propriétaire du bien immobilier vendu.

Estimer le montant de votre plus-value immobilière

Exemple un :

Vous avez vendu un bien immobilier que vous possédiez depuis 10 ans.

Vous avez réalisé avec cette vente une plus-value immobilière de 10 000 €.

- Vous bénéficiez d'un abattement sur l'impôt de 6 % par an de la 6e à la 10e année, soit 30 % (6 % x 5)

- Vous avez ainsi un abattement de 10 000 € x 30 %, soit 3 000 €

- Vous déclarerez donc un revenu de 7 000 € (10 000 € - 3 000 €)

- Vous bénéficiez d'un abattement sur les prélèvements sociaux de 1,65 % par an de la 6e à la 10e année, soit 8,25 % (1,65 % x 5)

- Vous avez ainsi un abattement de 10 000 € x 8,25 %, soit 825 €

- Vous devrez payer les prélèvements sociaux sur la base de 9 175 € (10 000 € - 825 €)

Exemple deux :

Vous avez vendu un bien que vous possédiez depuis 25 ans.

Vous avez réalisé une plus-value de 10 000 €.

Votre plus-value immobilière sera exonérée d'impôt sur le revenu.

- Vous bénéficiez d'un abattement sur les prélèvements sociaux de 1,65 % par an de la 6e à la 21e année

- Soit 26,4 % (1,65 % x 16)

- 1,6 % pour la 22e année

- 9 % de la 23e à la 25e année, soit 27 % (9 % x 3)

- Soit un abattement total de 55 %(26,4 % + 1,6 % + 27 %)

- Vous avez ainsi un abattement de 10 000 € x 55 %, soit 5 500 €

- Vous devrez payer les prélèvements sociaux sur la base de 4 500 € (10 000 € - 5 500 €)

4 – Déclaration de la Plus-value immobilière

Dans un premier temps le notaire en charge de la vente va :

- Calculer votre plus-value immobilière

- Déclarer cette plus-value auprès de l’administration fiscale

- Payer votre part de prélèvement sociaux auprès du service de la publicité foncière de votre secteur

Ensuite vous devrez indiquer votre plus-value immobilière réalisée sur votre déclaration d’impôt sur le revenu.

Vous devrez renseigner sur cette déclaration :

- Le montant de la plus-value immobilière déclarée par le notaire

- Le montant exonéré, si vous vendez un bien n’étant pas votre résidence principale

Pour information les déclarations d’impôt sur le revenu se complètent au mois d’avril.

Si l’acte de vente est signé au mois de mai, vous déclarerez cette plus-value immobilière l’année d’après, toujours au mois d’avril.

5 – La publicité foncière

Le service de la publicité foncière, ex conservation des hypothèques, est une administration française qui encadre, publie et archive des actes de ventes ou d’achats immobiliers.

Ce service est en relation avec le cadastre, les impôts et les notaires.

A chaque vente immobilière le service de publicité foncière enregistre le changement de propriétaire, permettant donc aux impôts et au cadastre d’être mis à jour.

Comme vu plus haut c’est à ce service que le montant des prélèvements sociaux sera versé par le notaire.

6 – Les prélèvements sociaux

Les prélèvements sociaux concernent la Contribution Sociale Généralisée (CSG) et la Contribution au Remboursement de la Dette Sociale (CRDS).

Ces deux impôts sont donc destinés à participer au financement et au remboursement de la protection sociale française.

L’immobilier est concerné par cet impôt lors d’une plus-value immobilière mais aussi pour des revenus locatifs ou encore des rentes viagères.

7 – Donation-partage

Une donation-partage est le fait de donner de son vivant, un bien immobilier à ses enfants, un membre de sa famille ou encore une personne proche.

Cette donation doit être actée devant un notaire, des frais d’enregistrements (Frais de notaires) seront donc prélevés.

Le montant de ces frais d’enregistrement seront calculés sur la valeur vénale (estimation immobilière) du bien immobilier visé au moment de la donation.

L’impôt sur la plus-value immobilière interviendra lorsque le donataire (la personne qui a bénéficié de la donation) vendra ce bien immobilier plus tard.

Dans ce cas le principe de calcul de la plus-value immobilière reste le même que celui vu plus haut, le prix d’achat étant remplacé par l’estimation du bien immobilier à la date de la donation : sa valeur vénale.

Le principe de l’abattement reste aussi le même avec les mêmes taux à appliquer en fonction de la durée de détention du bien immobilier.

Enfin vous pourrez diminuer cette plus-value immobilière en déduisant :

- Les frais des diagnostics immobiliers obligatoires pour la vente

- Les travaux éventuels (ils devront être au nom des donataires)

- Les frais de donation

- Les frais de raccordement aux réseaux publics

8 – Succession et Plus-value immobilière

Une succession s’effectue après le décès d’une personne et dans notre cas ayant possédé des biens immobiliers.

Ces biens immobiliers reviendront aux héritiers soit par lien de parenté soit par la suite d’un testament.

La succession sera rédigée par un notaire, des droits d’enregistrements (fais de notaire) seront calculés sur la base de la valeur vénale (estimation immobilière) du ou des biens immobiliers concernés.

Comme pour la donation, la plus-value immobilière, lors d’une succession, sera calculée lors de la vente future du ou des biens immobiliers hérités.

Elle sera calculée sur la base de la valeur vénale du bien (estimation immobilière) lors de la succession et en fonction du prix de vente.

De manière à diminuer cette plus-value immobilière vous pourrez aussi déduire :

- Les frais des diagnostics immobiliers obligatoires pour la vente

- Les travaux éventuels (ils devront être au nom des donataires)

- Les frais de succession

- Les frais de raccordement aux réseaux publics

9– Société Civile Immobilière SCI et Plus-value immobilière

Pour les Sociétés Civile Immobilières soumises à l’impôt sur le revenu, le principe reste le même que celui appliqué en cas de vente en nom propre.

Vous pourrez être exonérés dans certains cas et pourrez réduire cette plus-value immobilière en fonction du temps durant lequel la Société Civile Immobilière aura été propriétaire.

Concernant les Sociétés Civiles Immobilières soumises à l’impôt sur les sociétés :

Le montant de cette plus-value immobilière sera considéré comme du bénéfice et donc imposable avec l’impôt sur la société.

Cependant le montant de cette plus-value immobilière pourra être diminué grâce à l’amortissement d’un bien immobilier détenu par la Société Civile Immobilière.

Cet amortissement vise à prendre en compte sa dépréciation théorique par le temps et du fait de son utilisation normale.

10 – La moins-value immobilière

Malheureusement si vous avez réalisé une moins-value immobilière vous ne pourrez ni abaisser votre impôt sur le revenu, ni la soustraire à une éventuelle plus-value future.

Cette moins-value immobilière restera une perte sèche.